— Мы как считаем? Берешь миллион – за два-три года его надо вернуть. И сверху миллион возвращаем. Один к одному. Вот и вся математика, — рассказала «Каравану» владелица небольшого магазина в Астане на условиях анонимности. — Ставки очень большие. Недавно я брала в банке 780 тысяч тенге с переплатой в 360 тысяч. Это самый маленький процент — около 40 процентов. Без залога. Чем больше по терминалу нарабатываешь, тем больше банк может дать кредит. Банк сам решает, сколько он сможет дать. И каждый день автоматически списывает со счета. А другие банки не дают. Им залог надо большой.

— Один банк может дать кредит под 39 годовых, — рассказал владелец магазина из Усть-Каменогорска. – Если кредит на пополнение оборотных средств, то это грабеж полный – более 60 процентов. Еще и снимает банк деньги ежемесячно. У меня получилось взять 2 млн тенге, и за полгода переплата была 600 тысяч сверху. Но так будет, если ты участник платежной системы. Значит, он берет в залог всю бухгалтерию магазина. Прежде чем дать кредит, он видит всю историю предприятия и решает, какую сумму он может вам дать в кредит.

3-5 процента

Истории у владельцев небольших магазинов примерно одинаковые. Чтобы получить деньги на развитие торговли, надо брать кредит. Но ставка по кредитам такова, что через год надо брать новый кредит, чтобы закрыть старый. Или рискуешь лишиться магазина.

Все магазины, с которыми общался «Караван», принадлежат людям, которые работают в форме ИП – индивидуальный предприниматель. Это значит, что в названии предприятия есть фамилия предпринимателя. Поэтому они откровенно боятся называть свои имена. Слишком дорого им обходится свобода слова.

— Прибыль магазинов, с которыми я работаю, не превышает 3-5 процентов. Это от силы 40-100 тысяч тенге в месяц. Это чистая прибыль после уплаты всех налогов и кредитов, — рассказала бухгалтер-консультант, работающий в Астане. Она тоже не захотела называть свое имя.

Аукцион незнания

При выдаче кредитов банки обязаны уведомлять заемщика о ставке вознаграждения. Вернее, о годовой эффективной ставке вознаграждения по договору займа или ГЭСВ. Многие банки, когда выдают онлайн-кредит, не указывают ни процент, ни ГЭСВ. Только скромно упоминает о сумме переплаты. Казахстану не нужен ни дорогой, ни дешевый рубль: какой курс будет самым оптимальным

Ну, правильно, людям же это непонятно. Надо быть проще! Вот банк и сделал все проще. Но проще — не дешевле.

Канал Finance.kz провел среди своих подписчиков вот такой опрос: "Вы взяли в кредит на 12 месяцев 1 млн тенге. Спустя 12 месяцев вы вернули 1 266 292 тенге, выплачивая каждый месяц по 105 524 тенге. Общая сумма переплаты составила 266 292 тенге. Какой процент по вашему кредиту: 16 %, 26 %, 36 % или 46 %?"

Из 1700 человек 972 ответили — 26 %. И это неправильный ответ.

Настоящая ставка по кредиту — 46 %!

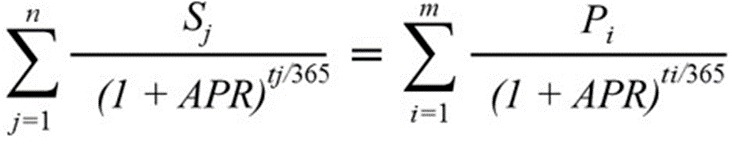

Чтобы это проверить, надо знать вот такую простую формулу:

К своему стыду, я тоже указал 26 %. А как узнал ответ, начал копаться. Нашел формулу в постановлении Нацбанка. Начал считать. И тут же сбился. Не помню, как считать ряды. Все коллеги, которые видели эту формулу, просто молча уходили от ответа.

Нарушений нет

— На самом деле все просто, — объясняет владелец канала финансовый эксперт Андрей Чеботарев. – Сначала надо понять, что кредит дают на определенный срок, и процент кредита – это цена денег, плата за их использование. Если вам дали кредит на 12 месяцев, значит, вы должны пользоваться этими деньгами 12 месяцев. Но когда вы должны заплатить первый платеж уже в первый месяц, то и срок пользования сокращается на этот месяц. При помесячном кредите вы каждый месяц отдаёте часть денег и больше не можете ими пользоваться, таким образом повышая процент банку. Это как сложный процент в депозитах, когда вы капитализируете доход от депозита, а не тратите его, но наоборот — он работает на банк, а не на вас. Именно поэтому многие банки не пишут рядом с кредитом в своих приложениях процент — чтобы вы думали, что, беря на год 1 млн тенге и возвращая каждый месяц по 105 тысяч у вас процент будет 26 %. На самом деле вы заплатите банку 46 %.

Почему так происходит? Потому, что для банков ИП — это физические лица. Это прямо записано в пункте 1 статьи 19 Гражданского кодекса РК: «Граждане вправе заниматься предпринимательской деятельностью без образования юридического лица, за исключением случаев, предусмотренных настоящим Кодексом и иными законодательными актами».

Иными словами, для банка не важно, кто берет кредит – владелец магазина на пополнение оборотных средств или студент, на покупку нового телефона. Они будут платить одинаковый процент по кредиту.

Год назад Агентство по регулированию и развитию финансового рынка РК ввело дифференцированные предельные ставки по кредитам в зависимости от типа кредитной организации и вида займа. По беззалоговым банковским займам — 56 %, по залоговым банковским займам — 40 %, по ипотечным жилищным займам — 25 %, по микрокредитам — 56 %. А до этого годовая эффективная ставка (ГЭСВ) по всем видам банковских займов и микрокредитов была единой — 56 %. Гуляй – не хочу. Так что никакого нарушения нет.

Сколько реально платит казахстанский малый бизнес за проценты по кредитам – мы знаем.

— Процент по кредиту выше, чем прибыль, которую получают большинство ИП. Это позволяет банкам вымывать деньги из торговли, большая часть которой представлена именно ИП, — говорит Андрей Чеботарев. — Выходом из ситуации было бы переоформление предприятий в ТОО. Но для юрлиц у них недостаточно залогового имущества. Если у индивидуального предпринимателя магазин в аренде, то ему вообще нечего дать, кроме своей квартиры. А если и квартиры нет? Или жилье на ипотеке? Замкнутый круг. Все эти риски магазин заложит в цену товара. Он же не будет себе в убыток работать! Вот вам и скачок инфляции. Изначально к этому подводил Нацбанк, поднимая ставку кредитования, борясь с инфляцией.

И, если оптовые цены на товар государство хоть как-то может и обещает контролировать, то банки государство не контролирует никак. У них полная свобода творчества. Наши банки внесли свой вклад в инфляцию в 20 % в Казахстане. Это жадность.

Выход для ИП – государственная программа кредитования малого бизнеса с низкой ставкой кредитования. Это будет реальный шаг к снижению инфляции, уверен эксперт.

Другой вариант — поднять статус ИП до юридического лица. Вариант спорный, но все-таки.