Об этом говорится в ответе Ассоциации финансистов РК на запрос «Caravan.kz».

Согласно информации Ассоциации, сегодня обсуждается не увеличение тарифа, а вопрос поэтапного перехода с фиксированного тарифа на свободный. Тарифы впервые были пересмотрены в 2007 году, после чего ни разу не изменялись.

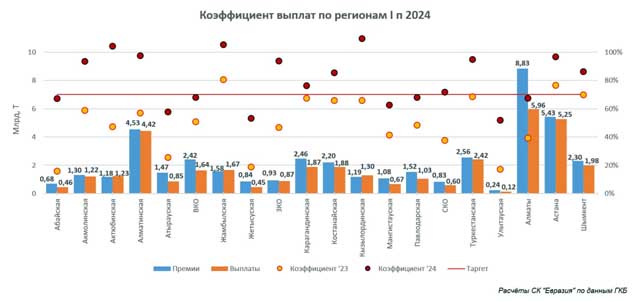

По региональным коэффициентам прослеживается прямая связь с уровнем ВВП по регионам. Вероятно, когда эти тарифы принимали, не было достаточно статистики, чтобы рассчитать адекватные и правильные тарифы. Кроме того, следует отметить, что многие участники урегулировали ДТП на месте, не вызывая органы дорожной полиции, самостоятельно возмещая ущерб, соответственно, не оформляли страховой случай. Имел место и большой объем поддельных полисов по всей стране. Как следствие, искажение статистики и недостоверные данные по убыточности. Все эти факторы повлияли на корректность расчета тарифов.

Также в 2007 году была реализована система бонус-малус. Ее суть была в увеличении либо снижении тарифа в зависимости от количества страховых случаев, наступивших по вине застрахованного. Эта система должна была сбалансировать страховые тарифы, за счет повышения по убыточным клиентам.

Учитывая, что всего 2% водителей попадают в ДТП, а по тем водителям, которые ездят безаварийно, тариф снижается за 10 лет в половину, средняя премия по портфелю на сегодняшний день существенно снизилась. По данным АО «ГКБ» более 40% водителей на сегодняшний день находятся в 13 классе и пользуются скидкой по страховке в 50%.

Все это привело к тому, что рынок автострахования стал убыточен для страховых компаний. Средний уровень потерь составляет 20-30%.

По некоторым регионам убыточность может достигать и 200%. Здесь страховые компании видят несколько причин.

Во-первых, как указано выше, это недостоверная статистика, приведшая к расчету неверных региональных коэффициентов, рост частоты страховых случаев (раньше клиенты не обращались за выплатой), а также высокая тяжесть убытков (большая часть ДТП происходит на трассе с большими повреждениями транспортному средству и как правило сопровождаются причинением вреда жизни или здоровью пассажиров).

К примеру, лимит выплаты по смерти составляет 2000 МРП или почти 7,4 млн тенге по одному страховому случаю, а трассы на юге, как правило, до реконструкции, однополосные, где вероятность лобового столкновения выше.

Во-вторых, потребители часто недовольны суммой страховой выплаты. Размер выплаты определяется по методике, утверждённой регулятором. Она обязательна к исполнению и применению всеми страховыми компаниями. При этом практически всегда суммы выплаты не хватает на полное восстановление автомобиля. Связанно это с тем, что сама система возмещения ущерба, заложенная в законе, предусматривает выплату за минусом амортизации запасных частей. То есть потребитель не получает стоимость новой детали, он получает стоимость той б/у-детали, которая повредилась. По этой причине потребители негативно относятся к страхованию.

Методику можно изменить, исключить из неё амортизацию, но для этого необходимо установить справедливый страховой тариф, который бы покрывал такой размер выплат.

«Клиенты хотят страховую выплату, которой хватит на новые запчасти и ремонт на профессиональном СТО, но при этом не хотят нести соответствующие расходы на приобретение страхового полиса. Пока это замкнутый круг. В любом случае, страхование — это коммерческая деятельность и для того, чтобы клиенты получали лучший сервис, эта деятельность должна быть экономически целесообразной», — отмечено в письме.

Сегодня страховые компании предлагают поэтапно перейти от фиксированного тарифа к свободному. Что это означает?

На первом этапе страховщикам предоставляется возможность самостоятельно увеличивать или снижать тариф в пределах 50% от базового в обе стороны.

Страховщик на основании собственной скоринговой модели либо единой скоринговой системы, реализованной на базе АО «ГКБ», оценивает клиента и принимает решение по тарифу в пределах коридора.

По оценкам страховщиков, данное нововведение может привести к значительному снижению тарифов по 70% автолюбителей, и только по 30% клиентов тариф будет увеличен.

На втором этапе предлагается вариант полного перехода на свободный тариф, где страховщик будет самостоятельно устанавливать тарифы. Для поддержания стабильности этого класса страхования можно предусмотреть минимальный и максимальный размер страховой премии. Но к этому этапу можно подойти после успешной реализации первого этапа, когда увидим, что данный подход действительно работает и страховщики не злоупотребляют своим правом на самостоятельную тарификацию. Также переход на свободный тариф позволит увеличить лимиты ответственности страховщика (с 600 до 1000 МРП) и пересмотреть подход по возмещению ущерба. То есть страховщик сможет возмещать ущерб в размере стоимости ремонта, а не по методике расчета ущерба.

АЭС

Президент: «Доля возобновляемых источников в общем энергобалансе превысила 7%»

Налоговый кодекс РК 2026

Минэкономики сообщило, когда и на сколько повысятся цены в Казахстане в 2026 году

Убийство Яны Легкодимовой

Обвиняемые по делу Яны Легкодимовой получили пожизненный срок

Алматы

Главную елку зажгли в Алматы

МРП 2026

МРП, минимальная зарплата и пенсия в 2026 году: что изменится

Землетрясение

Землетрясения могут привести Казахстан к нехватке воды

Бокс

Тайсон решил провести бой в Африке в 59 лет

Футбол

Прямая трансляция плей-офф Лиги конференций Бранн - Астана

Астана

Тарифы на коммуналку могут повысить в Астане с апреля

Азербайджан

Президент Казахстана принял участие в VII Консультативной встрече глав государств Центральной Азии

Шымкент

Кофе из гаража: в Шымкенте тонны опасного суррогата выдавали за бренд

Иран

Президенты осмотрели выставку найденных в архивах Ирана древних рукописей, содержащих сведения по истории Казахстана

Война

Песков отреагировал на предложение Зеленского провести переговоры с Путиным в Казахстане

Нефть

Это удар не только по нефти: что атака украинских беспилотников на КТК значит для Казахстана

Закон

Глава государства подписал поправки по вопросам административной юстиции

Туризм

Во сколько обойдется иностранцам новогодняя ночь в Астане и Алматы

Медицина

Почему в Казахстане не доверяют медицине