Кредит – это большая ответственность. Получить его легче, чем погасить, поэтому подходить к вопросу его оформления стоит очень серьезно и взвешенно.

О том, как правильно пользоваться кредитом, на что обратить внимание при подписании кредитного договора и как взаимодействовать с финансовым институтом, расскажет директор Департамента защиты прав потребителей финансовых услуг Агентства РК по регулированию и развитию финансового рынка Александр Терентьев.

— Александр Леонидович, вы как никто знаете проблемы потребителей финансовых услуг. Как часто обращаются к вам граждане по вопросам, связанными со взаимодействием с банками?

— С 2020 года в Агентство РК по регулированию и развитию финансового рынка поступило свыше 34 тыс. обращений от граждан, большинство из которых – почти 70% пришлось на банковский сектор.

Анализ обращений показал, что чаще всего, в 67% таких обращений, граждане обращались в финансовый регулятор по вопросам возникшей просрочки по кредитам, реструктуризации своей задолженности.

В этой связи хотел бы обратить внимание: несмотря на то, что кредит является удобным финансовым инструментом, нужно уметь его правильно использовать, и относиться к его оформлению необходимо со всей ответственностью. Поэтому принимать решение о получении займа нужно осмотрительно, поскольку ваша подпись в договоре означает, что вы автоматически соглашаетесь со всеми его условиями.

— Что вы можете порекомендовать тем, кто хочет воспользоваться кредитным продуктом?

— Прежде чем брать кредит, подумайте, действительно ли он вам нужен. Не берите кредиты без острой нужды. Любой кредит – это большая ответственность. Оформляя его, вы берете на себя определенные финансовые обязательства перед кредитором. Лучше воздержаться от дополнительного бремени на личный бюджет. И ни в коем случае не стоит брать новый кредит для погашения «старого», если его условия ненамного лучше.

Взвесьте все риски. К примеру, сможете ли вы вносить вовремя оплату по кредиту, если останетесь без работы или станете временно нетрудоспособны вследствие болезни, и так далее.

Хотелось бы напомнить о коэффициенте долговой нагрузки, то есть вам, как заемщику, необходимо оценить собственные доходы. Безопасным является уровень займа, по которому ежемесячный платеж не превышает 50% от доходов. После оплаты ежемесячного платежа по кредиту у вас должны оставаться средства для покрытия текущих расходов и личных нужд.

Очень важно формировать финансовую подушку безопасности, то есть деньги на непредвиденные случаи. Желательно, чтобы она составляла не менее шести ежемесячных окладов или больше. Тогда, если вы, к примеру, временно останетесь без работы, то сможете по-прежнему своевременно исполнять свои обязательства по кредиту.

— Сейчас на кредитном рынке представлено множество различных предложений. Финансовые организации заманивают выгодными ставками, акциями. Как разобраться в этом потребителю, решившему взять кредит?

— Не спешите оформлять кредит, доверившись заманчивой рекламе. Проведите мониторинг сайтов или мобильных приложений банков второго уровня и проанализируйте их кредитные продукты. Почитайте отзывы клиентов, финансовые сводки о показателях банка, наведите справки о его репутации.

Внимательно изучите предложения банков. Узнайте, какова годовая эффективная ставка вознаграждения (ГЭСВ) по кредиту. ГЭСВ – это сумма всех ваших переплат в годовом выражении, и чем она ниже, тем выгоднее для вас условия кредитования. Информацию о ГЭСВ, как и о методах погашения кредита, банк должен сообщить заемщику до подписания договора банковского займа. Отмечу, что законодательно предусмотрена обязанность банков раскрывать полную информацию относительно условий займа. То есть банк обязан до заключения договора предоставить консультацию по всем возникшим у вас вопросам.

Что касается метода погашения, то вы вправе выбрать тот, который является для вас удобным и выгодным. В основном банками повсеместно предлагается аннуитетный метод, при котором на протяжении всего срока кредита заемщик ежемесячно выплачивает равные платежи, и основной долг погашается по нарастающей. Существует также дифференцированный метод, когда основной долг погашается равномерно, но сумма платежей идет по убывающей. При выборе этого метода общий доход семьи должен быть примерно на четверть больше, чем при аннуитетном. Следует отметить, что выбор метода погашения основывается не только на желании заемщика, поскольку зависит от параметров запрашиваемого займа и финансовой способности заемщика его ежемесячно погашать.

Обратите внимание на сроки кредитования – от них зависит сумма переплаты, если срок кредитования дольше, то и переплата по займу будет больше. Уточните у менеджера банка, каковы условия частичного или полного досрочного погашения займа, а именно есть ли возможность досрочного погашения на любом этапе без штрафов и переплат. Согласно банковскому законодательству, банки не вправе взимать неустойку или иные виды штрафных санкций за досрочное погашение займов, за исключением случаев частичного досрочного погашения или полного досрочного погашения основного долга: до шести месяцев с даты получения займа, выданного на срок до одного года, и до одного года с даты получения займа, выданного на срок свыше одного года. При этом проценты банку вы будете оплачивать только за фактические дни пользования кредитом.

Не стесняйтесь задавать банковскому менеджеру другие уточняющие вопросы по условиям кредитования, о правах и обязанностях сторон, в том числе, о последствиях в случае просрочки. Узнайте также о различных акциях или особых предложениях по кредитованию, которые, к примеру, действуют для клиентов, имеющих зарплатный проект в данном банке.

— Что делать потенциальному заемщику дальше? Подписывать договор с банком, который он выбрал?

— Очень важно подписывать договор только после тщательного изучения условий! Если что-то непонятно, спрашивайте у менеджера банка, если есть возможность, то проконсультируйтесь с юристом.

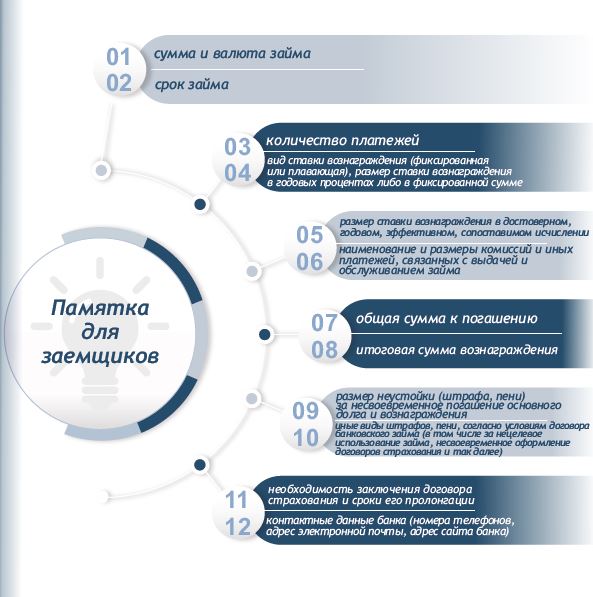

Для усиления преддоговорной работы, в целях повышения прозрачности условий банковских договоров, установлена новая форма памятки, которая предоставляется заемщику до заключения договора банковского займа. Памятка необходима для ознакомления и сравнения условий займа того банка, который вы выбрали, с условиями займов других банков.

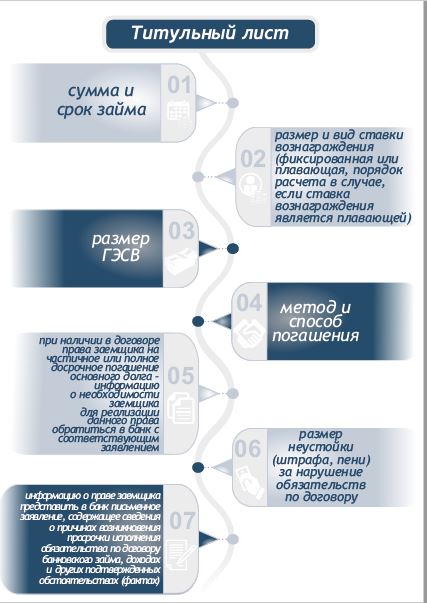

В целях повышения осведомленности потребителей Агентством внедрена норма, предусматривающая приложение к договору банковского займа титульного листа, формат которого един для всех банков. Титульный лист содержит основную информацию о займе. Текст договора изложен после титульного листа. Таким образом, как я уже упоминал выше, заемщик должен получить до заключения договора банковского займа полную информацию об основных условиях кредита, который он решил оформить.

— Договор подписан, кредит оформлен. Какие правила теперь нужно соблюдать заемщику?

— Погашайте кредит вовремя! Соблюдайте график выплат, установите на свой телефон напоминание о дате планового платежа. А лучше оплатить ежемесячный платеж заблаговременно, к примеру, за 5-7 рабочих дней до даты платежа, чтобы деньги успели поступить на ваш счет.

Если появилась возможность погасить кредит досрочно, то обязательно этим воспользуйтесь, потому что в будущем могут возникнуть разного рода финансовые трудности. Для частичного или полного досрочного погашения кредита заемщику необходимо написать заявление в банк. Если вы закрыли кредит способом досрочного погашения, то уточните у менеджера, получилось ли это сделать. Порой надо правильно оформить досрочное погашение в мобильном приложении, чтобы банк не списал ежемесячный плановый платеж. Обязательно возьмите в банке справку, подтверждающую, что кредит закрыт.

— Если у заемщика возникли проблемы с погашением кредита, как поступить в этом случае?

— Если заемщик не может исполнять свои обязательства, то в первую очередь он должен обратиться с заявлением к кредитору. Ни в коем случае нельзя скрываться от банка и ждать, что про него забудут.

Следует знать, что с 1 октября 2021 года в Казахстане действует единый правовой режим урегулирования кредитными организациями (банком или микрофинансовой организацией) проблемной задолженности заемщиков – физических лиц. Так, кредиторы обязаны уведомить заемщика о возникшей просрочке в течение 20 дней с момента ее наступления. В уведомлении кредиторы должны также проинформировать граждан о необходимости внесения платежей с указанием точного размера возникшей просрочки, рассказать им об их праве обратиться к ним и последствиях невыполнения своих обязательств по кредитам и микрозаймам.

Если у вас есть просроченная задолженность по банковскому кредиту, вам необходимо в течение 30 дней с даты наступления просрочки обратиться в финансовый институт, в котором вы обслуживаетесь, для реструктуризации кредита с письменным заявлением или иным способом, который прописан в договоре.

В своем заявлении необходимо указать:

1. Причину неисполнения своих обязательств. Важно иметь на руках хоть какие-то документы, подтверждающие возникшие у вас сложности.

2. Свои варианты по исполнению обязательств. Вы можете предложить, к примеру: изменение в сторону уменьшения ставки вознаграждения, отсрочку платежа, изменение срока действия договора, метода погашения, прощение просроченного основного долга и (или) вознаграждения, отмену неустойки (штрафы, пени), создание нового графика платежа с учетом своего финансового положения или самостоятельную реализацию залогового имущества.

Банк должен ваше заявление принять, зарегистрировать и рассмотреть, и в течение 15 календарных дней – предоставить ответ:

— согласиться, принимая предложенные вами изменения в условия договора;

— предоставить свои предложения по изменению условий договора;

— отказать, но с указанием мотивированного обоснования причин.

Внесение изменений в условия договора осуществляется в течение 15 календарных дней со дня принятия такого решения кредитором.

— А если договоренности достичь не удалось?

— Если вам не удалось достичь согласия с банком, то вы вправе обратиться в Агентство. При этом обязательно нужно предоставить подтверждение своего обращения в банк и недостижения взаимоприемлемого решения. Агентство на основании вашего обращения в рамках своих полномочий инициирует документальную проверку в отношении кредитора и после завершения проверочных мероприятий предоставит оценку действий банку. Кстати, в этот период кредитор не вправе начинать процедуры взыскания заложенного имущества должников, относящихся к социально уязвимым слоям населения.

Напомним, что в Агентство можно обратиться через с официальным обращением:

— письменно, через курьера, по адресу: г. Алматы, Коктем-3, д.21;

— написав в канцелярию по электронной почте: info@finreg.kz;

— через портал электронного правительства egov.kz

— через Управления региональных представителей Агентства – по территориальной принадлежности.

Обязательно правильно оформляйте обращения – нужно указать свои ФИО и подпись, свой обратный адрес и контактные данные.

Департаментом защиты прав потребителей финансовых услуг Агентства дважды в неделю проводится прием граждан: во вторник и в пятницу с 10:00 до 13:00 часов. За период с 2020 года по настоящее время проведено более 300 встреч и принято свыше 3700 граждан.

Для записи на прием необходимо направить на электронный адрес 𝗬𝗲𝗿𝗺𝗲𝗸.𝗨𝘁𝗲𝗺𝗶𝘀𝗼𝘃@𝗳𝗶𝗻𝗿𝗲𝗴.𝗸𝘇 следующие данные: ФИО, ИИН, контактные данные, полное наименование финансовой организации, краткое описание обращения и обязательно указать тему «Запись на прием».

Также вы можете записаться на прием граждан или получить консультации через Call-центр Агентства по номеру: +𝟳 𝟳𝟮𝟳 𝟮𝟯𝟳 𝟭𝟬𝟬𝟬. Время работы Call-центра: в будние дни с 10.00 по 17.00 часов, обеденный перерыв – с 13.00 до 14.30 часов. Граждане могут также получить консультации через мобильное приложение «Fingramota Online», которое представляет собой своего рода «виртуальную приемную». В приложении представлено 14 тематических разделов, где можно задать соответствующие вопросы и получить ответ от регулятора. Приложение можно скачать по ссылкам: в App Store: https://apps.apple.com/kz/app/fingramota-online/id1134502211, в Play Market: https://play.google.com/store/apps/details?id=kz.nationalbank.appeals. Также доступна веб-версия «Fingramota Online»: http://online.fingramota.kz/ru.

— Какие еще советы вы бы хотели дать потребителям?

— Еще раз хочу напомнить о кредитной ответственности. Важно осознанно и ответственно подходить к вопросам оформления займов, правильно оценить свои финансовые возможности, взвесить все риски, вовремя исполнять свои финансовые обязательства перед кредитной организацией. Также остерегайтесь мошенничества – обходите стороной черных кредиторов. Если вы все же решили оформить кредиты или микрозаймы, то делайте это только в организациях, имеющих лицензию Агентства РК по регулированию и развитию финансового рынка. Тогда вы сможете защитить свои права потребителей финансовых услуг, а регулятор защитит ваши интересы. Если вы все же столкнулись с лжекредитором, обращайтесь с заявлением в правоохранительные органы.

Финансовые мошенники в последнее время проявляют особую активность и изобретательность, придумывая изощренные способы обмана и используя различные психологические приемы. Поэтому ни в коем случае не берите кредит для того, чтобы инвестировать, к примеру, в сомнительные проекты или организации, обещающие высокую прибыль за счет денежных вложений. Иначе в итоге можно остаться без денег, однако с долгом перед кредитором. Также берегите свои конфиденциальные данные, включая полные реквизиты банковских карт. Будьте внимательны и аккуратны с личными данными, заемными средствами, и всегда читайте любой договор, прежде чем его подписывать!